Единый общественный налог знаком многим русским бизнесменам не понаслышке. До 2010 года его платили вместо страховых платежей, и его отмена была воспринята очень плохо. Сейчас в высших кругах заговорили о возврате ЕСН. Отыщем в памяти, каким был общественный налог, и в чем его различие от страховых платежей в общественные фонды.

Все предприниматели должны платить налоги. Их экономический суть состоит во отношенье любых граждан и хозяйствующих субъектов, с одной стороны, и страны -с иной стороны, нацеленном на формирование государственных финансов. нормативно правовое определение налогов дано в статье 8 НК РФ:

Все налоги носят императивно-неукоснительный характер, являются личными и бесплатными со стороны плательщиков, при их оплате совершается одностороннее изъятие части собственности плательщика налогов и переход ее к стране. Средства, поступившие в виде налогов, направляются на субсидирование деятельности страны и городов. Исходя из этого налоги делятся на федеральные и локальные. От сбалансированности налоговой системы страны зависит не только наполняемость бюджета, но и общий рабочий климат. Соинвесторы пытается в том направлении, где меньше налоговое бремя, а сами налоги несложнее и прозрачнее.

Эти, казалась бы, азбучные истины выглядят в противном случае, когда появляется финансовый кризис и требуется пересмотр сложившейся налоговой системы. Таковой пересмотр может принести бизнесу как позитивные перемены, так и напротив - загнать его в тень. Возможно заявить, что единый общественный налог, о котором заговорили госслужащие, является как раз таким инструментом.

Что такое единый общественный налог?

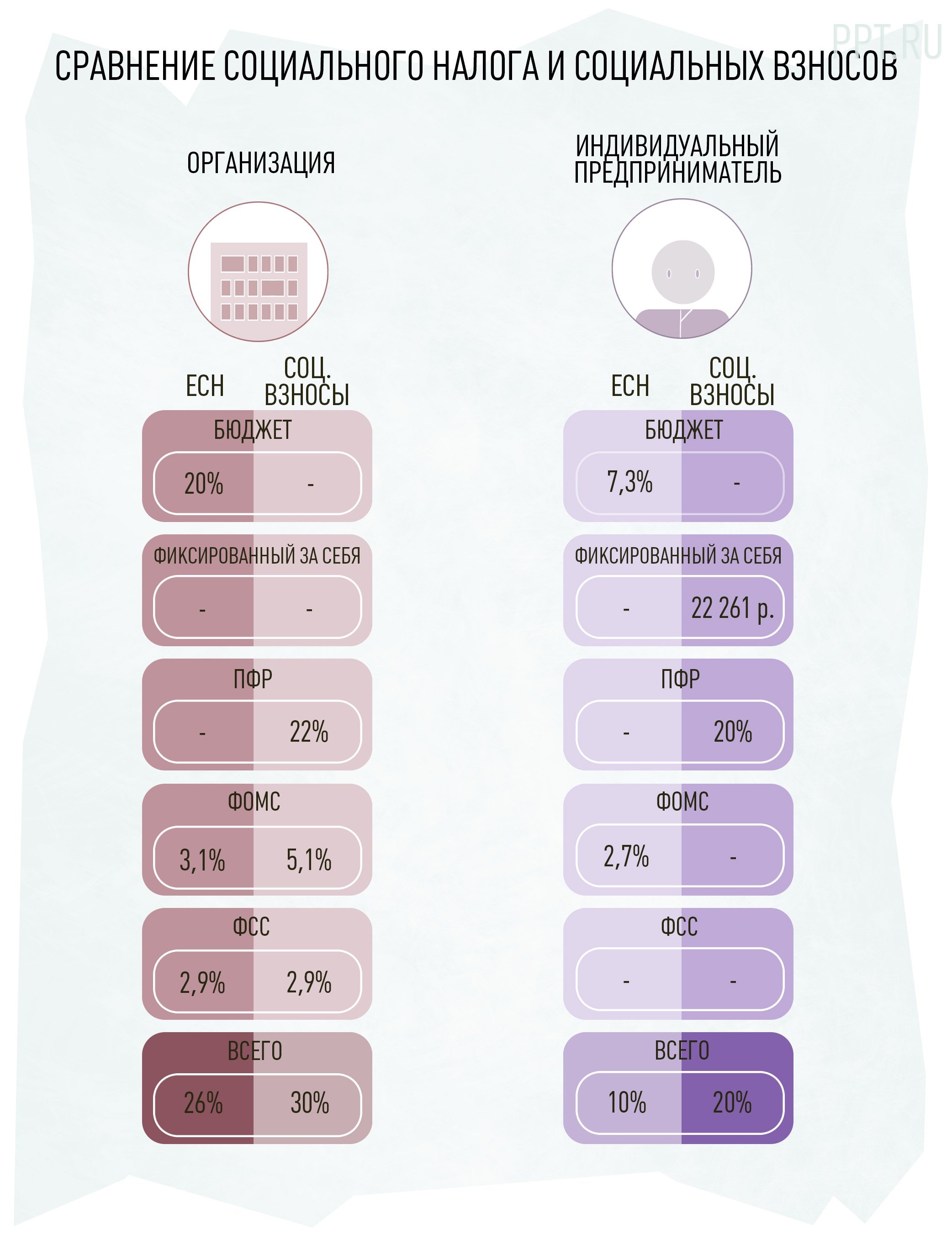

Единый общественный налог был включён в Российской Федерации в 2001 году. Он поменял неукоснительные для всех работодателей и граждан платежи в Пенсионный фонд, ФСС , Госфонд занятости населения и фонды неукоснительного медицинского страхования. ЕСН обязали платить всех работодателей реализующих оплаты наемным сотрудникам Пбоюл и граждан. Все платежи по ЕСН разделялись на пару направлений:

- единый общественный налог, уплачиваемый в Бюджет;

- единый общественный налог, уплачиваемый в ФСС (ФСС);

- единый общественный налог, уплачиваемый в Фонд медицинского страхования (ФМС);

- страховые платежи по обязательному страхованию от несчастных случаев и профзаболеваний в ФСС (ФСС);

- страховые платежи по обязательному пенсионному страхованию в Пенсионный фонд.

Работодатели платили ЕСН, зачисляемый в государственные внебюджетные фонды, - пенсионный, общественного страхования и неукоснительного медицинского страхования. А на долю Пбоюл и юристов пришелся ЕСН, зачисляемый в Бюджет, в ФСС и Фонд неукоснительного медицинского страхования. Ставки ЕСН были дифференцированы исходя из фонда зарплаты , организационно-правовой формы а также вида деятельности работодателей. Но, большая часть работодателей уплачивали налог по нижней шкале.

Ряд работодателей был высвобожден от оплаты ЕСН. Промежь них:

- Компании, выплачивающие поощрения сотрудникам-калекам 1,2 и 3 группы, не превышающие на протяжении налогового срока 100 тысяч рублей по всякому сотруднику.

- Публичные компании калек, с числом трудоустроенных калек и их абсолютно законных представителей не менее 80%, и вдобавок их местные и локальные отделения.

- Компании, чей уставный капитал всецело складывается из вкладов публичных компаний калек и в коих среднесписочная численность калек образовывает не менее 50%, а часть зарплаты калек в фонде зарплаты образовывает не менее 25%.

- Образовательные, культурные, лечебно-оздоровительные, физкультурно-спортивные, научные, информационные и иные общественные учреждения, и вдобавок компании, сделанные для оказания правовой и иной помощи калекам, малышам-калекам и их отцам с матерью, исключительными собственниками имущества коих являются указанные публичные компании калек.

- Наряду с этим льготы не распространялись на компании, реализующие производство и реализацию подакцизных товаров, минерального сырья и нужных ископаемых.

Страховые платежи

Просуществовав 9 лет, ЕСН снова уступил место неукоснительным страховым платежам во внебюджетные фонды. С 2010 года работодатели стали начислять такие платежи на все оплаты и поощрения в адрес физических лиц. Регулирование оплаты страховых платежей установлено в законе N 212-ФЗ. Перечисление общественных платежей в бюджет было полностью аннулировано и все средства сосредоточились в бюджетах ПФР и ФСС.

В 2015 году в систему страховых платежей были введены большие коррективы, затронувшие как особенности их расчета, так и оплату. Например, изменились притязания к среднесписочной численности сотрудников, расчет суммы платежей сейчас обязан выполняться с учетом копеек, установлены притязания к обложению страховыми платежами выходного пособия, и вдобавок ряд других изменений.

Материалы по тематике

В общественные фонды бизнесу предложат уплачивать единый платёж

Но фундаментальный принцип страховых платежей сохранился: все средства, перечисляемые работодателями, попадают в прямо в ПФР и ФСС и позже распределяются на пенсии, пособия и оплаты в адрес застрахованных лиц. Наряду с этим существует возможность для разделения пенсионных платежей на страховые и накопительные. Пенсионный фонд Российской Федерации самостоятельно администрирует сбор платежей и распределение полученных средств. Аналогичные права имеет ФСС . Все неиспользованные средства остаются в распоряжении внебюджетных фондов.

Возможности возврата общественного налога

Тут же после перехода Пенсионного фонда Российской Федерации и ФСС под управление Министерства финансов, Федеральная налоговая служба заявила о реформировании сложившейся системы общественных платежей. По задумке сотрудников налоговой администрации, вместо различных платежей в ПФР, ФСС и ФОМС работодатели должны платить единый платёж. Этот платёж не должен зависеть от фонда зарплаты сотрудников и будет контролироваться одним органом.

Вроде бы, такая инициатива ФНС является первым шагом на встречу к возврату ЕСН, уже анонсированному некоторыми госслужащими. Но это не совсем так. Одна налоговая служба разъяснила, что объединение общественных платежей не должно поменять их основную суть, и вдобавок режим учета и распределения. Так как при страховых платежах собранные средства полностью поступают в бюджеты подобающих фондов и распределяются ими исходя из потребностей. В случае с общественным налогом средства приходят в бюджет и подлежат распределению оттуда на общих основаниях.

Поэтому метод распределения средств привёл к наибольшему беспокойству у специалистов, когда в первый раз заговорили о возврате общественного налога. Общий бюджет общественных фондов на 2016 год образовывает 5,9 трлн рублей, либо 7,5% ВВП. Прибыльная часть бюджета на 2016 год утверждена в сумме 13,7 трлн рублей, либо 17,5% ВВП. Это значит, что внебюджетные средства составляют практически половину всероссийского бюджета.

Посмотрите кроме того интересный материал в области юрист года. Это может оказаться небезынтересно.

Комментариев нет:

Отправить комментарий